炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:东吴策略陈刚团队

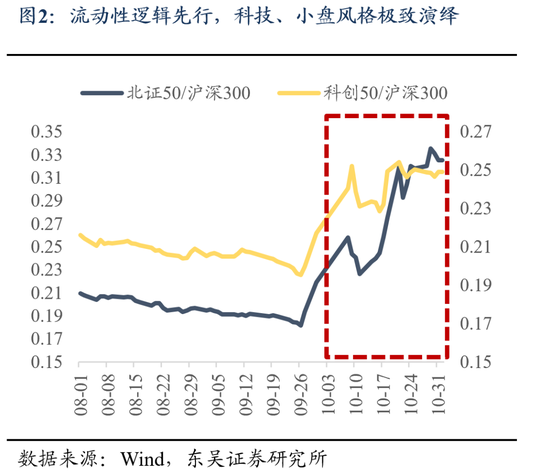

10月以来流动性逻辑先行,科技、小盘风格表现强势

宏观政策转向后,顺周期交易却并未紧随而至。9月末以来系列会议召开后,“政策底”已成为当前的共识,但市场对于政策刺激的斜率,即未来财政的节奏和空间仍有较大的分歧,而外部美国公布超预期经济数据影响联储降息节奏、美国大选悬念未决带来的扰动使得分歧加大。因此10月市场围绕政策的博弈加剧,演绎了预期政策斜率过高-预期斜率下修的转变,顺周期板块有阶段性的脉冲表现,但未能形成市场交易的主线。

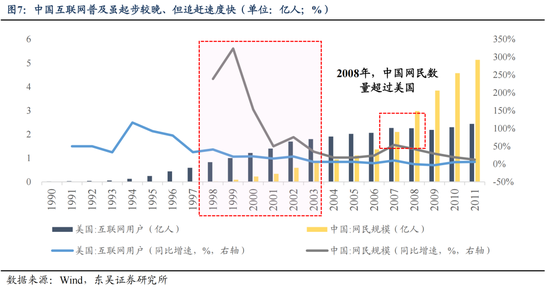

流动性逻辑先行,小微盘、科创主题跑出明显超额。9月美联储降息以及国内政策转向后,市场流动性和风险偏好快速修复,10月全A日均成交额回升至2万亿。在量能饱满的条件下,板块走势虽然分化、但局部赚钱效应突出。活跃资金主导边际定价权,小微盘、科技主题成为交易主线。有政策引导的并购重组主题,以及产业政策、事件催化的自主可控(鸿蒙信创、M70、国产算力、芯片制造等)和自主科技(低空、国产大模型、数据要素等)涨幅居前。

中长期市场交易主线仍在科技成长

一、美元周期视角,联储降息对我国基本面和流动性均有积极影响。流动性与基本面实际上是互为因果的关系,但市场往往一分为二去对待。

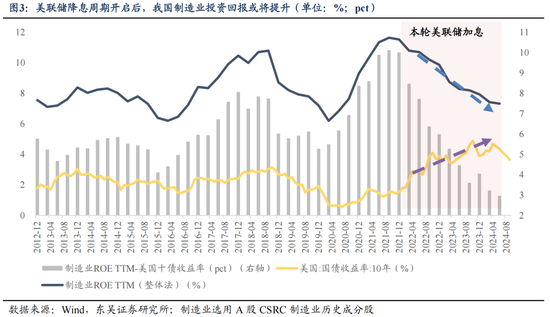

美元下行周期对我国基本面传导可以从宏微观层面解构:1)从宏观层面来看,美联储加息阶段,紧缩的金融条件对全球制造业需求和生产补库活动形成压制,直接影响我国制造业的量价与盈利水平;2)从微观层面来看,美元利率高企使得出口导向型制造业投资回报与美债投资收益的差值缩小,到2024年中已回落至3pct的历史低位水平,这意味着我国具备全球竞争力的制造业企业在高息环境中选择结汇并再投资的性价比降低。

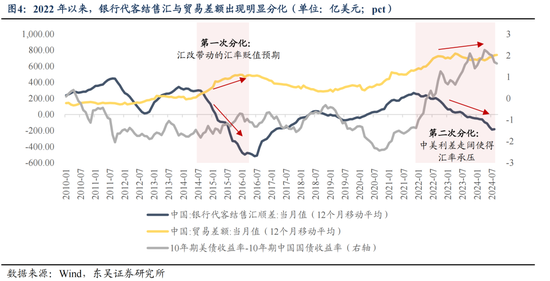

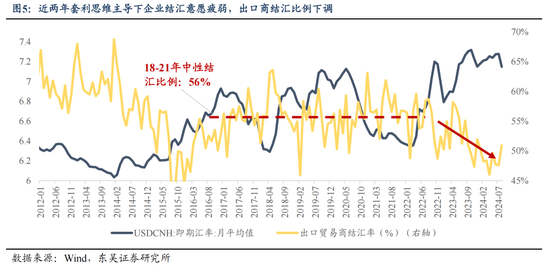

美联储开启降息有利于改善我国流动性环境。这一是体现在国内货币政策空间打开后、实际利率有望持续走低。二是体现在微观资金主体行为的转变:1)一级市场上近年流出的美元基金将再度加大对华投资的关注度;2)二级市场北向资金有望重新回流;3)人民币汇率升值预期下,出口型企业结汇缺口有望回补。按照2018-2021年间中性结汇率56%测算,2022年至今贸易商潜在的结汇资金体量约为3300亿美元。

第二,产业周期视角,半导体自身仍处于景气上行周期,产业逻辑持续强化;同时科技浪潮中我国往往在制造及应用端展现出“后劲”。

短期而言,半导体仍处于景气区间。半导体已进入“主动补库”阶段。近20年规律来看,半导体周期3-5年一轮,2023年11月全球半导体销售额同比转正、同时自去年下半年至今头部圆晶厂产能利用率明显提升,这都意味着半导体需求有望持续扩张。

中长期而言,我国凭借制造与应用端优势,有望享受AI科技浪潮的第二轮红利,科技公司估值仍有空间。在过去“PC+互联网”、“手机+移动互联”两轮大型科技浪潮中,底层技术突破往往由美国主导,而随着产业浪潮推进,相关端侧硬件和软件应用向全球扩散普及,我国基于庞大的市场规模和人口红利展现出较强的后劲。当前中国制造能力正由中高端向高端迈进,在许多核心领域拥有领先地位,有望在AI浪潮中展现更强的竞争力。

第三,政策视角,新质生产力是我国经济进入高质量发展阶段的重要动能,政策持续支持的置信度较高。

今年以来,“新质生产力”、“科创”等词汇在重要会议、政策文件中出现的频率大大提升。从十八届三中全会到二十届三中全会, 政策关于“科技创新”的表述从 “驱动发展新引擎” 升级为“中国式现代化的基础性和战略性支撑”。总书记也强调“推进中国式现代化,科技要打头阵”。推动科技创新、发展新质生产力的主体地位和战略性显著升级,这是新一轮科技革命及大国博弈交织演绎下的必然结果。发展新质生产力也是资本市场的重要责任。“新国九条”背景下,并购重组等相关政策不断出台,明确“引导更多资源要素向新质生产力方向聚集”,通过科技创新提高全要素生产率。在政策春风助力下,科技股有望乘势而上。

伴随着重要宏观事件落地,市场风格可能阶段性向顺周期切换

11月宏观靴子落地将推动市场风格切换。11月上旬,国内将召开人大常委会,或披露本轮财政扩张的具体方案;美国大选投票结束,结果及政策不确定性降低;美联储议息会议,降息路径逐渐清晰。这三大事件关乎国内政策空间、节奏和力度。从美国两党支持率来看,目前,美国大选的悬念再起,但我们判断延续特朗普交易可能性较大,这意味着国内政策刺激空间打开:一是考虑到在此前任期内,特朗普频频向美联储施压,对降息诉求强烈。相较哈里斯,特朗普可能会推动更激进的货币政策,来刺激经济。而更快速、更大幅度的降息有利于我国货币政策空间打开。二是特朗普上台后我国出口链承压,可能成为扩大内需政策的触发条件,内需刺激政策的力度和节奏可能会超预期。因此,随着重要事件落地,市场逻辑将沿着9月底以来“预期政策拐点——预期斜率过高——预期斜率向下修复——预期斜率向上空间重新打开”的逻辑演绎。

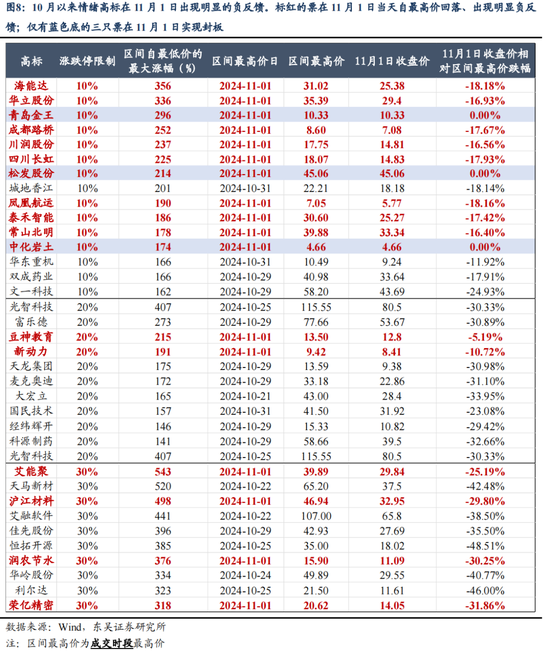

同时,高标风格在月末几个交易日出现了明显的负反馈,或指向短线交易阶段性退潮。统计全部A股区间自最低价的最大涨幅(区间为10.8-11.1,下同),涨幅靠前的为情绪高标。再统计高标票区间最高价(最高成交价)、区间最高价日以及11月1日收盘价。我们发现,大部分的高标票都在11月1日达到了区间最高价,但是当日的收盘价却相较该最高价有明显的回落,这说明许多高标票在11月1日出现了明显的负反馈。

10月的风格跷跷板状态已经较为极致,科技成长、小市值、题材风格相比于顺周期风格处于超涨状态,因此多只高标在月末,尤其是最后一个交易日一度涨停,但收盘回落。

伴随着短线情绪退潮,11月风格极有可能切换,我们推演两种情形,第一,风格跷跷板轮动,顺周期板块迎来较10月更明显的超额收益机会;第二,风格更加均衡,顺周期和科技成长/小市值风格共存。总之,在以上两种情形中,顺周期风格相较于10月中下旬都将会有更好的表现。

哪些顺周期方向可能有较好的表现?

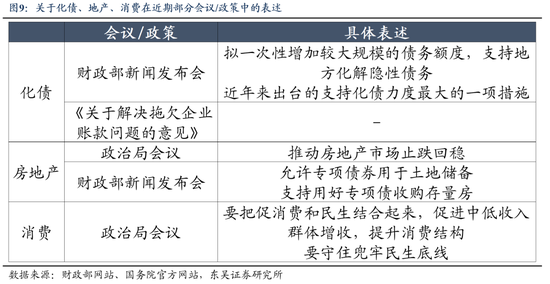

一、化债:10月12日财政部召开新闻发布会,提到“拟一次性增加较大规模的债务额度,支持地方化解隐性债务”,且是“近年来出台的支持化债力度最大的一项措施”。财政部在2023年安排了超过2.2万亿元地方政府债券额度、2024年又安排了1.2万亿,预计后续仍有增量财政支持化解地方隐性债务,且规模较大,AMC公司有望受益。同时《关于解决拖欠企业账款问题的意见》印发,存在较多应收账款的建筑、环保行业将有望改善资产质量,估值有望提升。

二、消费:今年以来,以旧换新为代表的内需刺激政策陆续出台,伴随着政策效果逐步显现,相关数据也出现改善,9月社零同比增长3.2%,相较8月有明显回升。人大常委会召开在即,财政政策加码刺激内需将是核心议题。近日商务部称,将会同相关部门,推出一批消费领域的新政策。结合筹码结构视角,可以关注:美护、文旅、汽车、零食以及医药板块中带有消费属性的家用医疗器械、中药OTC等领域。

三、地产链:一方面是高层对于房地产有明确的施政目标,即止跌回稳,后续或仍有政策出台扭转市场预期,驱动拿地节奏正常和稳健经营公司的估值向1倍PB收敛。另一方面是高频数据显示地产销售持续性和成交量超预期,板块基本面开始修复。从高频数据来看,10月30大中城市日均成交面积31.9万方,同比下降5.8%,相较9月32.4%的降幅有明显回升。二手房成交量也不断回升,节后首周14个重点监测城市二手房成交套数总计17549套,同环比均倍增。伴随着地产修复,地产强相关的板块如建材、白酒也有望受益。

四、低PB:受益于市场风险偏好以及量能修复,叠加市值管理政策预期、结构型货币工具创新,低PB央企存在估值修复空间。同时部分低PB企业也是顺周期品种,如银行、保险、建筑、以及以有色为代表的周期股等,在宏观基本面复苏背景下有望走强,关注个股α机会。

风险提示:国内经济复苏速度不及预期;联储降息不及预期;地缘政治风险。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号