炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

文/夏虫工作室

9月24日,证监会发布《关于深化上市公司并购重组市场改革的意见》(即“并购重组六条”),进一步优化重组审核程序,提高重组审核效率,活跃并购重组市场。

自监管对外发布了“并购六条”以来,A股并购重组被引爆。一方面,在政策持续加码下,并购重组行情也被引爆,Wind 重组概念指数(884031.WI)涨幅超50%,部分个股如双成药业、光智科技、松发股份等个股更是出现多个交易日连板现象;另一方面,924以来,已有100多家上市公司对外披露了资产重组并购事项。截止目前,A股重大重组公司数量已超去年全年。

为进一步引导上市公司和中介机构合规筹划推进并购重组,沪深两市相关监管更是分别给出相关指导案例。尽管目前监管鼓励重组,但监管更加注重基于提升上市公司质量为目标的高质量重组。对于“内幕交易防控不当”、“标的公司财务造假”、“蹭热点式重组炒作股价”、“盲目跨界标的失控”等并购重组乱象,依然属于监管严打区。

基于以上背景,我们将对以下两大类型并购重组类型进行全面梳理:

其一,并购重组前夕是否股价异动。“并购六条”强调从严惩治并购重组中的内幕交易违规行为,相关规则也明确指出,如相关重组并购若涉及内幕信息泄露,一经发现将影响重组进程,严重的可能直接导致重组失败。

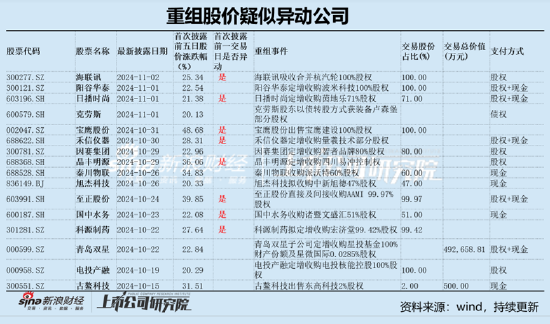

根我们按照首次披露前五日股价涨幅等于或大于20%公司进行筛选,其中海联迅、日播时尚、宝鹰股份等公司重组公告前一日股价疑似在抢跑公告。公司股价异动具体名单如下:

其二,跨界式并购有无异常?对于跨界式并购,监管强调围绕产业转型升级、寻求第二增长曲线等需求开展符合商业逻辑的跨行业并购。然而,有些并购重组中,个别上市公司意图通过“忽悠式”重组拉抬股价,或者个别公司盲目追求通过跨界实现快速发展和增长,导致公司失控,最终中小投资者在买单。2024年疑似涉及跨界式并购重组如下表:

近日,德尔股份关联腾挪式并购引发市场关注。

11月6日晚间,德尔股份发布公告,公司正在筹划发行股份等方式购买爱卓智能科技(上海)有限公司(简称“爱卓科技”)的控制权,并募集配套资金。因有关事项尚存不确定性,公司股票自11月7日起开始停牌。公司预计在不超过10个交易日的时间内披露本次交易方案。

此次收购标的为上市公司实控人体外资产,故此次交易构成关联交易。

关联式腾挪 曾被质疑利益输送

公开资料显示,爱卓科技成立于2005年12月,注册资本为1089万元,法定代表人为李毅,该公司经营范围包括智能科技领域内的技术开发等;表层防护工程塑料和装饰工程塑料及其相关制品的生产,模具、检具及其相关产品的设计、开发、制造,销售自产产品;集成后视镜、电子产品的设计、开发、销售等。

此次收购标的为上市公司实控人体外资产。据悉,上海德迩实业集团有限公司(以下简称“德迩集团”)、上海兴百昌企业管理咨询合伙企业(有限合伙)(以下简称“兴百昌合伙”)分别持有爱卓科技70%、30%股权。其中德迩集团的实际控制人李毅与德尔股份属于同一控制人。

从业务协同性看,上市公司德尔股份主要综合性汽车零部件系统供应商,目前形成以降噪(NVH)、隔热及轻量化产品;电泵、电机及机械泵类产品;电控、汽车电子类产品为主导核心产品的产业格局。其中,降噪(NVH)、隔热及轻量化产品属于公司基本盘,收入占比近七成左右。

而此次公司收购标的主要从事智能科技领域内的技术开发、技术咨询、技术转让、技术服务;表层防护工程塑料和装饰工程塑料及其相关制品的生产,模具、检具及其相关产品的设计、开发、制造,销售自产产品;集成后视镜、电子产品的设计、开发、销售;集成后视镜、电子产品的制造(限分支机构经营);并提供技术咨询及技术服务。(依法须经批准的项目,经相关部门批准后方可开展经营活动)。这是否和上市公司主业协同,或有待相关公告进一步详细披露。

对于标的本身,其注册资本金似乎一般,相关员工似乎在收缩。2016年,收购主体及旗下子公司缴纳社保员工接近250人左右;2023年,则该口径缴纳社保员工合计数下降至165人。

需要指出的是,这并非上市公司第一次收购实控人资产。

2019年收购实控人资产,遭监管质疑是否利益输送。据悉,2019年德尔股份以3900万元收购实控人体外资产爱卓汽车零部件(常州)有限公司(以下简称“爱卓汽车”)。

公告显示,爱卓汽车总资产账面价值5614.17万元,评估价值6549.8万元,增值额935.64万元,增值率16.67%。需要指出的是,该标的业绩属于“三无”型,即无营收、无产品、无利润。对此,公司称评估增值主要系土地及厂房增值所致。此次交易最终引起监管关注,监管要求公司结合出让合同和本次收购的时间及作价,说明短时间内土地使用价值及厂房均发生增值的合理性,是否存在向实际控制人李毅利益输送的情形。

并购扩张遭反噬

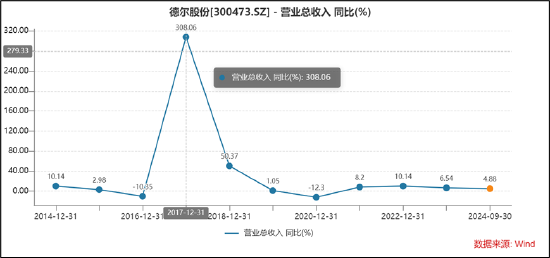

德尔股份于2015年6月在深交所创业板挂牌,公司主营业务是汽车零部件系统的供应。然而,上市之后,公司便开启了并购扩张之路,自动变速箱油泵(机械泵)产品、 EPS 电机、智能电控、电液转向泵(EHPS)、无钥匙进入及启动系统(PEPS)等汽车电子等产品属于后期并购新增。在其并购扩张加持下,公司上市公司业绩维持了短暂的相对高速增长,随即陷入增速乏力状态。

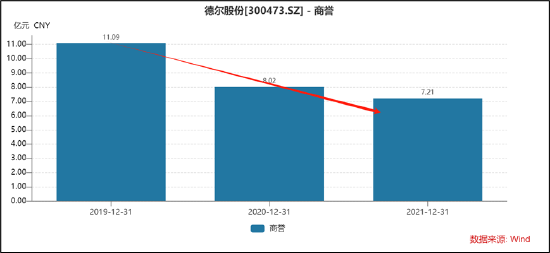

其最为引人瞩目一笔大交易为2017年,即德尔股份以现金19.37亿元购买资产,从而实现对德国CCI公司的收购。然而,巨额并购也带来了巨额的商誉,此次交易给公司产生10.98亿元商誉。值得注意的是,高商誉也在随后几年出现暴雷,即2018 年度、2019 年度、2020 年度针对上述商誉分别计提 1569.46 万元、2000 万元、 33329.24 万元资产减值准备。

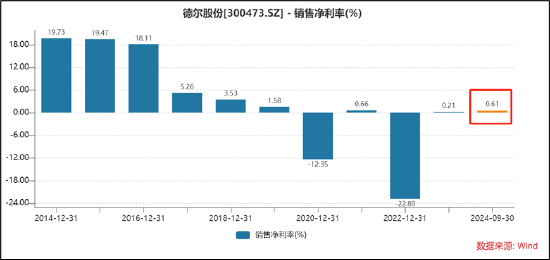

德尔股份发布2024年三季报。截至本报告期末,公司营业总收入33.83亿元,同比上升4.88%,归母净利润2414.57万元,同比上升120.45%。按单季度数据看,第三季度营业总收入10.95亿元,同比上升3.14%,第三季度归母净利润585.28万元,同比上升15.96%。可以看出,尽管公司营收规模较大,但是盈利能力甚微,净利率仅为0.61%,与上市前的19%的水平相差甚远。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号